Unatoč tomu što su vremena izazovna i što ima mnogo potencijalnih rizika, očekivanja većine ekonomista trenutačno nisu pretjerano pesimistična. Ako nas ne snađe još neki novi eksterni šok, a središnje banke uspiju tempirati monetarno zatezanje ‘taman koliko je potrebno‘, plitka recesija trebala bi ostati najizgledniji scenarij

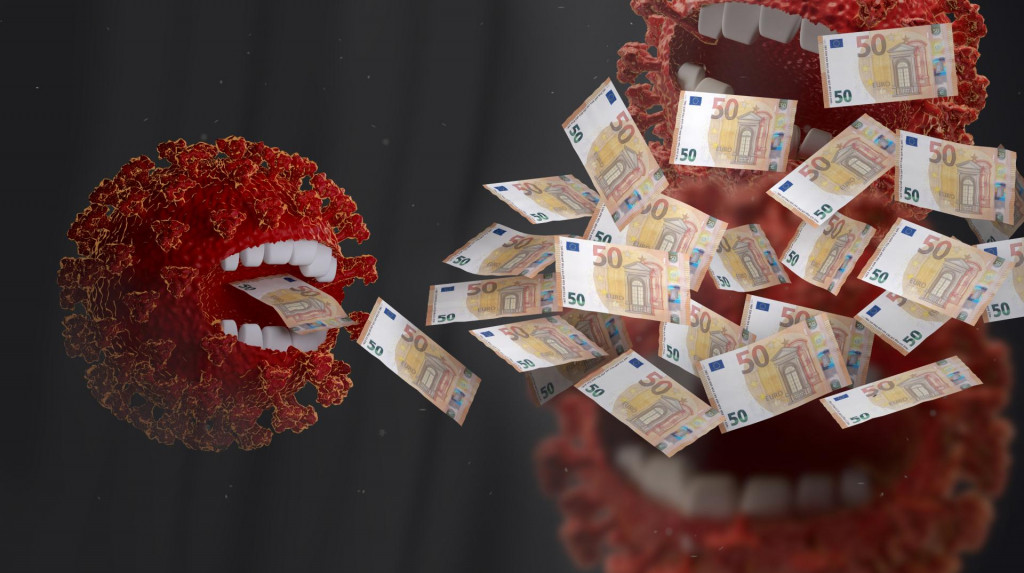

Ni previše ni premalo. Nego taman. Baš poput Muje koji, kad ga policija zaustavi zbog vožnje u alkoholiziranom stanju, odgovara da nije ni pijan ni trijezan, nego taman – tako i središnje banke doziraju povećanja kamatnih stopa kako u borbi protiv inflacije ne bi gurnule ekonomiju u recesiju.

Je li trenutačno moguće takvo ‘meko slijetanje‘, odnosno kontroliranje inflacije bez recesije, ili je izglednija plitka recesija, koju ekonomisti u posljednje vrijeme sve češće nagovještaju? Ili nas čeka znatno lošiji scenarij? Mogu li središnje banke u nastojanju da podizanjem kamatnih stopa spuste inflaciju pretvoriti grudu snijega u nezaustavljivu lavinu?

Osjetljiva ravnoteža

O tim pitanjima ekonomski stručnjaci u posljednje vrijeme diljem svijeta vode rasprave procjenjujući vjerojatnost gore navedenih ekonomskih ishoda, analizirajući dosadašnje recesije i poteze središnjih banaka te povlačeći paralele s današnjom situacijom.

‘Meko slijetanje‘ do sada nije bilo baš često. Posljednje je FED izveo 1994., kad je njime predsjedao Alan Greenspan. Pokušao je stabilizirati cijene prije nego što su eksplodirale i u tome uspio. Tada su sedam puta u nizu povećane kamatne stope te su se u godinu dana, do veljače 1995., udvostručile na razinu od šest posto.

Međutim, ekonomsko okružje i uvjeti tada i danas znatno se razlikuju. Tada nije bilo ‘ozbiljnih šokova ponude‘ kojima danas svjedočimo, što zbog poremećaja u nabavnim lancima zbog pandemije, što zbog rata u Ukrajini koji je izazvao skok cijena hrane i energije. Druga, prilično velika, razlika jest u tome što sada kreatori politike djeluju retroaktivno na poraslu inflaciju, a 90-ih je FED djelovao preventivno.

Budući da zbog premalog povećanja kamatnih stopa inflacija može postati trajnija pojava u gospodarstvu, a preagresivno povećanje može drastično usporiti gospodarstvo i izazvati bolan skok nezaposlenosti, središnje banke pred teškim su zadatkom balansiranja između tih dviju krajnosti. Tu osjetljivu ravnotežu nije jednostavno postići, osobito zato što se učinci podizanja kamatnih stopa ne vide tako brzo. Osim toga, na gospodarsku aktivnost utječe i niz drugih čimbenika.

– Kad bi ti odnosi bili predvidivi i jednostavni, život središnjih bankara bio bi lak. Međutim, gospodarstvo nije stroj. Jedino znamo da postoji odgođeno djelovanje; prema iskustvima, ono može trajati od šest do osamnaest mjeseci. A koliko točno treba povećati kamatnu stopu, to je stvar ‘napipavanja‘ i procjena. Upravo se to sada događa. Komplikacija nastaje zbog toga što monetarna politika nije jedina koja utječe na cijene. Tu su svjetske cijene energenata, fiskalna politika, prilagođavanje nabavnih lanaca, dakle niz faktora zbog čijega djelovanja vremenski pomaci i intenzitet potrebnog zaoštravanja variraju od recesije do recesije – objasnio je ekonomski analitičar Velimir Šonje.

Popuštanje inflatornih pritisaka

Središnji bankari usmjereni su na snižavanje core-inflacije (inflacije bez volatilnih komponenata hrane i energije), a budući da na nju direktno utječe rast plaća, usporavanje tog segmenta recept je za obuzdavanje inflacije. A to se postiže rastom nezaposlenosti.

Upravo bi to u nekoliko mjeseci trebao postići FED. Pad zaposlenosti od 0,5 posto i pad BDP-a do –1 posto trebali bi dostatni za rušenje inflacije.

– Dostatnost plitke recesije u SAD-u, odnosno pad BDP-a do –1 posto, za obaranje inflacije temelji se na očekivanom skorašnjem kraju ciklusa podizanja kamatnih stopa. S obzirom na relativan pad javne potrošnje u SAD-u i to da će FED-ova referentna kamatna stopa uskoro premašiti pet posto, odnosno razinu temeljne inflacije, daljnji rast realnih kamata oslabit će agregatnu potražnju i potaknuti štednju pa je na kraju plitka recesija dovoljna za spuštanje inflacije u željene okvire od oko dva posto do kraja 2024. Sahmovo pravilo kao pouzdan pokazatelj recesije signalizira je kad prosječna tromjesečna stopa nezaposlenosti poraste za bar 0,50 postotnih bodova iznad prethodnoga 12-mjesečnog minimuma. Spomenuti signal vjerojatan je u prvoj polovini 2023. – govori HUP-ov aglavni ekonomist Hrvoje Stojić.

Popuštanje inflatornih pritisaka očekuje se ove godine i u Europi, među ostalim i kao rezultat ECB-ova podizanja referentnih kamatnih stopa, koje su sada na 2,5 posto odnosno na dva posto u slučaju depozitarnih kamata. Uza zaoštrenu monetarnu politiku, inflatorni pritisci popuštat će i zbog smanjivanja cijena niza sirovina i energenata te usporavanja gospodarskog rasta, zbog čega će u uvjetima smanjene potražnje poduzetnicima biti znatno teže prevaljivati dodatne troškove poslovanja na cijene vlastitih proizvoda i usluga. Međutim, na drugoj je strani i niz čimbenika koji će otežavati smanjenje inflacije pa trenutačne projekcije, navode iz HNB-a, očekuju približavanje inflacije ciljanim razinama tek u 2025. Donedavno se očekivalo da bi se to moglo postići potkraj 2024.

Cijeli tekst pročitajte u digitalnom izdanju Lidera.