U iščekivanju rasta kamata koji bi, pogrešno se nadamo, trebao barem prigušiti, ako ne ugasiti inflaciju, potpuno smo smetnuli s uma valutno tržište. Nema, doduše, ondje velikih potresa, no nije ni bonaca. Tim više što na to tržište već neko vrijeme više utječe politika nego li ekonomske turbulencije.

Dodatno, valuta često uz sebe veže i posebnosti vezane uz pojedinu zemlju, no kako kaže Kristina Pukšec, voditeljica odjela trgovanja Intercapitala, trenutno je nekoliko glavnih fundamentalnih faktora na valutnom tržištu koji bi u idućem razdoblju trebali odrediti glavni trend (kratkoročna odstupanja od glavnog trenda su itekako za očekivati kod visoke volatilne imovinske klase kao što su valute).

- Prvi je ključni element inflacija, odnosno očekivani odgovor središnjih banaka na nju. Drugi ključni element bila bi sama snaga ekonomije, odnosno robustnost oporavka pojedinih zemalja. Što se tiče pandemije, iako je riječ o temi koja je i dalje prilično zastupljena u svakodnevnom životu, mislim da više nema toliko izravni utjecaj na tržište valuta, osim u slučaju da se pojavi neki novi, znatno opasniji soj. Važniji su zapravo njeni posredni utjecaji. Oni se najviše osjećaju kroz probleme u opskrbnim lancima i kroz otežano zapošljavanje radnika, a to najviše utječe upravo na inflaciju – tumači Pukšec.

A sve to zajedno, s dodatnim posebnostima, onda tvori međuvalutne odnose.

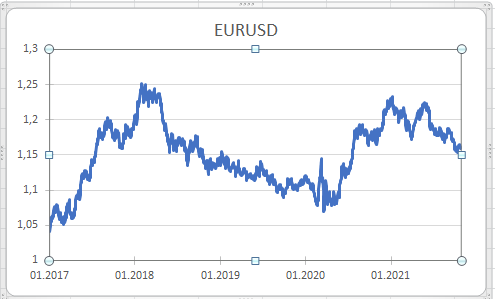

Kada je riječ o odnosu dolara i eura jasno je da se on ponajviše formirao kroz odnos prema pandemiji.

- U odnosu na Europu SAD je imao brži i odlučniji odgovor na pandemiju, ne samo kroz izdašnije fiskalne poticaje, već i kroz monetarnu politiku koja je imala više prostora za rezanje kamatnjaka. To je rezultiralo i bržim oporavkom njihove ekonomije, a posljedično i većim inflacijskim pritiscima. Kako bi to adresirao, FED bi vrlo brzo trebao krenuti sa smanjivanjem programa otkupa obveznica, a potom kroz neko skoro vrijeme i s podizanjem referentnog kamatnjaka. To je znatno agresivnija monetarna strategija od one koja se očekuje od Europske središnje banke (ECB) čija je stopa na depozit više od dvije godina na rekordno niskih -0,50% posto – kaže Pukšec dodajući da se oporavak u Europi pokazao odmjerenijim, kao i inflacijski pritisci dok nejednakosti među zemljama članicama eurozone dodatno otežavaju posao ECB-u i čine ga tromijim.

Kamatni diferencijal između eura i dolara koji je postojao i prije pandemije tako bi sada mogao postati još i veći, što bi trebalo davati podršku jačanju dolara u nadolazećem periodu. S druge strane, kaže Pukšec, treba imati na umu da u uvjetima većeg optimizma i pojačane sklonosti prema riziku USD gubi na svojoj atraktivnosti.

RBA analitičari dodaju kako se odnos dolara i eura spustio ispod razine na kojoj se trgovalo u trećem tromjesečju i sada se kreće između 1,17 i 1,19 dolara za euro, no kako dolar nastavlja jačati trenutni je odnos malo iznad 1,15 i na toj će razini, procjenjuju, oscilirati do kraja godine. Naime, kako FED kreće sa zaoštravanjem monetarne politike (rast kamata, smanjenje otkupa obveznica), a ECB zasad ne pokazuje namjeru promjene politike u smjeru rasta kamata, jačanje dolara, odnosno tako ‘blizak‘ odnos dolara i eura mogao bi se, procjenjuju, protegnuti i cijelu iduću godinu. Trenutačnu cijenu najtrgovanijeg valutnog para formirala su očekivanja investitora i njihovih tumačenja makroekonomskih objava s obje strane Atlantika. S jedne strane na europskom kontinentu objava Ankete ESB-a o plasmanima kredita od banaka koja je pokazala da su domaće banke pooštrile pristup hipotekarnim kreditima, a s druge strane Atlantika optimistični rast američkog Richmond Fed pokazatelja prerađivačke aktivnosti, zaključuju u RBA.

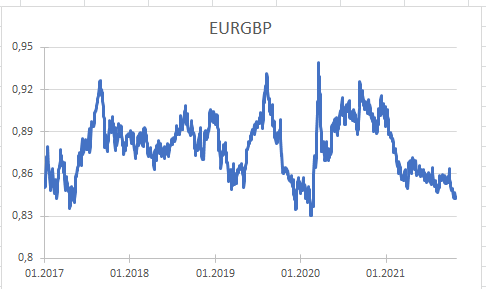

Otkada su izašli iz Europske unije i kako se zaoštravaju uvjeti razmjene izmjene EU i Velike Britanije, sve češće bacamo pogled i na odnos eura i funte. Pukšec pojašnjava: - Bank of England je nedavno neočekivano jako zaoštrila svoju retoriku kada je u pitanju inflacija. Mnogi očekuju prvo podizanje referentnog kamatnjaka još ove godine i još niz dizanja u idućoj godini. Generalno to daje podršku valuti. Istodobno, postoji određena razina sumnje je li je takav agresivan odgovor na inflaciju primjeren i svjedočimo li greški u koracima koja bi britansku ekonomiju mogla značajno usporiti. Takav bi scenarij odmogao valuti. Otežavajuća je okolnost za funtu i Brexit, i to ne samo zbog najnovijeg spora s EU oko trgovine sa Sjevernom Irskom, već i stoga što bi s prolaskom pandemije njegove negativne posljedice mogle postati vidljivije nego što je to dosad bio slučaj – tumači Pukšec.

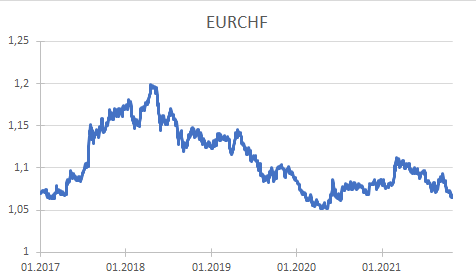

Kako priča o švicarcima još uvijek nije stavila točku na ‘i‘, a i u svakoj krizi barem se dio investicijskoga kapitala odlije u tu sigurnu luku pitali smo i za odnos eura i franka. - Unatoč negativnim kamatnim stopama koje su već godinama prisutne u Švicarskoj (-0,75 posto na depozit najniža je stopa u svijetu) te brojnim intervencijama na tečaju od strane SNB-a, tamošnja je inflacija i dalje vrlo niska. SNB se stoga nalazi u relativno nezavidnoj situaciji, jer mu se polako smanjuje repertoar za borbu. Dok središnje banke diljem svijeta polako kreću s normalizacijom, ultra ekspanzivna monetarna politika u Švicarskoj se očekuje još niz godina. Unatoč svemu tome, franak je i dalje relativno snažan, a to ponajviše duguje tome što za investitore predstavlja jedno od sigurnih utočišta u vrijeme tržišnih turbulencija – poručuje Pukšec.

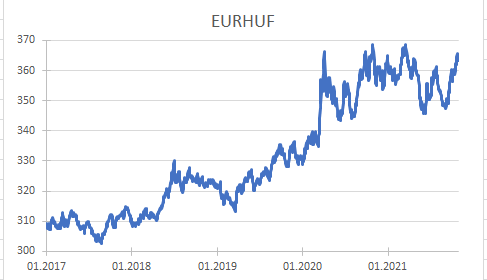

Kako na kretanja valuta uglavnom i ponajviše utječu politički potezi, pa i oni neočekivani kakvih ne manjka niti u EU, recimo odluka Poljskog Ustavnog suda o tome da su neki zakoni EU u suprotnosti s Ustavom Poljske i da državni zakoni imaju primat nad europskim, nije nevažan niti sudonos euta i zlota, ali i eura i forinte, jer Viktor Orban ne prestaje kontrirati Briselu.

- Obje zemlje rastu snažno i suočene su s pojačanim inflacijskim pritiscima. Iako su njihove središnje banke reagirale s podizanjem referentnog kamatnjaka, to ipak nije bilo dovoljno da njihovim valutama osigura podršku. Kako je to moguće? Moguće je, jer je u pitanje dovedena sama kredibilnost centralnih banaka, odnosno postoji opravdana sumnja da se one neće usuditi dovoljno snažno odgovoriti na inflaciju. Bez adekvatnog odgovora riskira se da inflacija i dalje ostane na visokim razinama, a ekonomija uspori, odnosno da se prelije u stagflaciju. Valutama ovih zemalja trenutno ne idu u prilog ni sporovi s EU. Iako tek treba ispratiti u kojoj će se mjeri taj politički rizik manifestirati, sama činjenica da on postoji umanjuje atraktivnost ovih valuta – zaključuje Kristina Pukšec.

U RBA ipak dodaju kako procjenjuju blago jačanje zlota. Naime, nakon 6-mjesečnog kretanja oko 4,65 zlota za euro odnos se, nakon iznenadne odluke Poljske središnje banke da podigne referentne kamate, učvrstio na 4,55, stoga su u RBA podigli svoju procjenu kretanja zlota u idućim tromjesečjima s 4,50 na 4,45 za euro.

A kuna? Iduća je godina posljednja u kojoj ćemo plaćati vlastitom valutom, 1. siječnja 2023. uvodimo euro (osim ako se dogodi neka nepredviđena katastrofa, a valjda smo šanse za katastrofe za neko vrijeme ispucali), pa je odnos kune i eura, kao i dosad uostalom, manje-više fiksiran. Procjene su analitičara kako će se tečaj kretati oko 7,53 do 7,55 za euro.