Banke koje žele biti predvodnici moraju svojim klijentima nuditi više od tradicionalnih financijskih usluga. Vodeći tržišni igrači omogućuju različite aktivnosti koje zajednički čine ekosustav rješenja koja se nude korisnicima. Prema Deloitteovu Izvještaju o zrelosti digitalnog bankarstva u 2022. (eng. Digital Banking Maturity), odabrane vodeće banke u našoj regiji, pružaju globalno konkurentnu digitalnu ponudu svojim klijentima, dok većina banaka još uvijek ima prostora za napredak.

Peto izdanje Izvještaja o zrelosti digitalnog bankarstva, najvećeg svjetskog ispitivanja o digitalnom bankarstvu, obuhvatilo je 304 banke u 41 državi, uključujući Bosnu i Hercegovinu, Hrvatsku, Srbiju, Sloveniju i Bugarsku. Stupanj digitalizacije bankarskog sektora procijenjen je na temelju tri čimbenika:

- Analize preko 1200 digitalnih funkcionalnosti koje čine digitalno putovanje korisnika,

- Procjene preferencija korisnika u pogledu 26 najpopularnijih bankarskih aktivnosti i

- Utvrđivanju najboljih praksi u području korisničkog iskustva (UX).

Analizirane su banke podijeljene na četiri kategorije: Digitalni lideri (eng. Digital champions) tj. najuspješnije banke koje određuju smjer digitalizacije bankarskog sektora. Ova kategorija obuhvaća 30 banaka. Digitalni pametni sljedbenici (eng. Smart followers) su iduća kategorija koja obuhvaća banke koje nastoje ponoviti rješenja digitalnih lidera. Posljednje dvije kategorije obuhvaćaju digitalne početnike (eng. Digital adopters), banke koje su tek započele digitalizaciju poslovanja i banke koje zaostaju u digitalizaciji (eng. Digital latecomers).

- Naš Izvještaj pokazuje da se isplati investirati u digitalizaciju, čak i za vodeće banke na tržištu, ukoliko se realiziraju na pravi način. To pokazuju financijski rezultati vodećih banaka koje su investirale u digitalizaciju, kao što je +1,5 postotnih bodova veća vrijednost ROE ili za +5 postotnih bodova veći udio neto naknade u ukupnom prihodu, u odnosu na manje digitalizirane igrače iz bankarskog sektora - izjavio je Dejan Obradović, viši menadžer u Deloitteovom odjelu poslovnog savjetovanja.

Rezultati korisnikovih preferencija u upotrebi digitalnih kanala za obavljanje svakodnevnih bankarskih aktivnosti te traženje informacija pokazali su da su proizvodi poput kreditnih i debitnih kartica, otvaranje i upravljanje računom i bankarskim proizvodima bili segmenti koji su zabilježili najveći porast digitalizacije od 2020. godine.

Globalni trendovi: Izvan bankarske usluge kao ključ personaliziranoj usluzi i poboljšanju korisničkog iskustva

Autori Izvještaja navode kako je porast broja bankarskih usluga na daljinu nepovratno promijenio bankarski sektor. Mogućnost otvaranja osobnog računa putem internetskog bankarstva ili mobilne aplikacije nudi 80 posto digitalnih lidera i skoro 70 posto ostalih banaka, što je čini gotovo neophodnom uslugom. Da bi ostvarili konkurentsku prednost, banke moraju tražiti načine da pruže dodatne izvan bankarske usluge kako bi ostvarili istinske razlike.

Stoga, ne iznenađuje da banke postaju tržište krojeno za potrebe klijenata, nudeći netradicionalne bankarske usluge, kao što su kupovina karata za parking ili prijevoz, dopuna za mobilne telefone, menadžer lozinki, pohrana na cloudu, specijalni popusti i promocije itd., koje pokreću angažman korisnika i omogućavaju poboljšano korisničko iskustvo, na kraju dovodeći do personalizirane usluge za svakog korisnika na osnovu sakupljenih podataka.

Regionalni digitalni razvoj bankarstva za stanovništvo naspram Digitalnih lidera

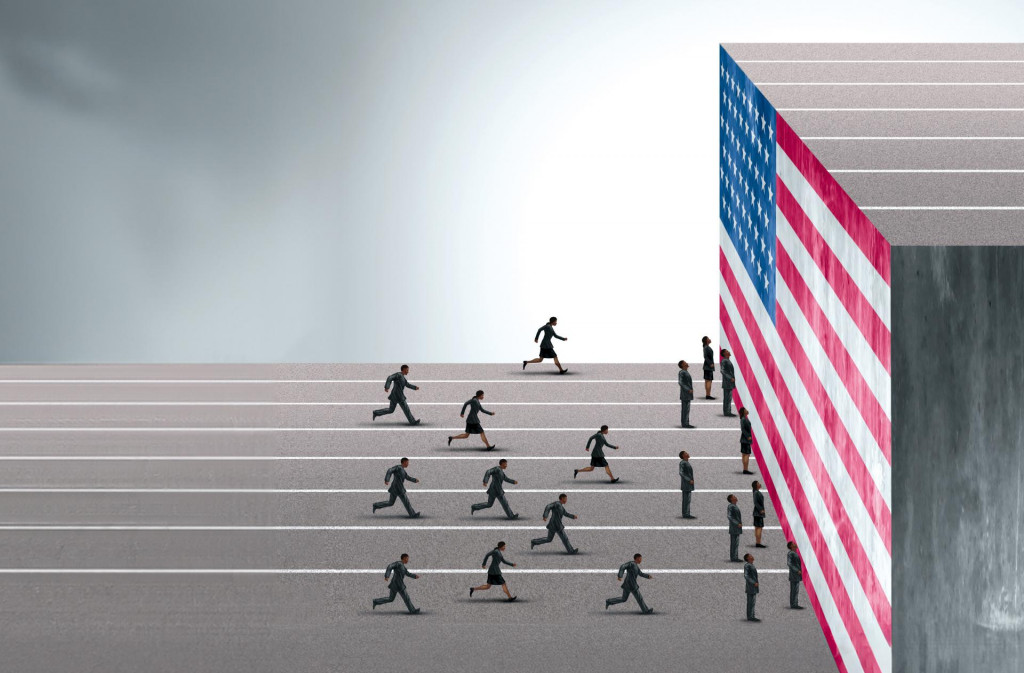

Od ukupno 40 anketiranih banaka širom regije (Bosna i Hercegovina, Bugarska, Hrvatska, Srbija i Slovenija), većina tj. 88 posto se smatra digitalnim početnicima ili onima koji kasne u digitalnom razvoju. Međutim, preostalih 12 posto se smatraju digitalnim liderima ili pametnim sljedbenicima. Na osnovu Deloitteovog Izvještaja, pokazano je da pojedine banke u jugoistočnoj Europi već nude visoko konkurentne digitalne proizvode fizičkim osobama (klijentima) u našoj regiji.

Dubinska usporedba funkcionalnosti regionalnih digitalnih lidera s globalnim prosjekom otkriva da je najveći napredak ostvaren u opsegu dostupnih informacija na digitalnim platformama, popraćeno s onboarding-om novih korisnika i uslugama svakodnevnog bankarstva. Međutim, još uvijek postoji značajna prilika za poboljšanje odnosa s klijentima i povećanja dostupnih funkcionalnosti na mobilnoj platformi.

Digitalni lideri su na globalnoj razini od 2020. godine značajno investirali u bankoosiguranje, upravljanje karticama, autorizaciju i područje ekosustava. Navedena područja predstavljaju segmente koje naše regionalne banke još uvijek moraju sustići kako bi premostile jaz do digitalnih lidera. Ove prilike bi, kratkoročno do srednjoročno, trebale biti istražene i selektivno uključene u plan digitalizacije kako bi se stekla ili zadržala njihova konkurentska prednost.

Ovakve karakteristike omogućile bi regionalnim bankama da klijentima nude jedinstvena (personalizirana) i povezana iskustva na svim kanalima interakcije, čime se zadovoljavaju potrebe klijenata u netradicionalnim bankarskim područjima korisnikova života kako bi se osiguralo istinsko ‘izvan bankarsko iskustvo‘.

Digitalizacija bankarskih usluga refleksija je sve veće zastupljenosti mobilnih uređaja u našoj svakodnevnici. Deloitteov Izvještaj ističe da aktivnosti koje se najčešće provode pomoću pametnih telefona su traženje informacija o bankarskim proizvodima, provjera stanja na računu, transferi i ulaganja. Navedene aktivnosti spadaju u osnove bankarskog segmenta.

Rezultati Izvještaja ističu da banke trebaju pristupiti donošenju odluke o investiranju u digitalizaciju s tri aspekta:

- Poboljšanje korisničkog iskustva,

- trošak implementacije i

- plan edukacije korisnika.

Korisnici će rado koristiti online platforme jedino ako ih razumiju i ako trošak njihovog korištenja ne prelazi prednosti same upotrebe. Regionalne banke koje će biti lideri digitalizacije u skoroj budućnosti su one banke koje omoguće inovacije i obrazovanje o istima po fer vrijednosti.

Hrvatska

Ista studija je provedena i u Hrvatskoj s rezultatima koji su slični rezultatima drugih zemalja. U usporedbi s prethodnim godinama, mobilno bankarstvo se razvija mnogo brže u odnosu na online bankarstvo, što je u skladu s globalnim trendovima.

Rezultati Izvještaja pokazuju da su u razvoju digitalnih kanala između hrvatskih banaka i svjetskih trendova najmanje razlike u području digitalizacije: dostupnosti svih potrebnih informacija na web stranici koje su važne klijentima, osnovnih platnih usluga, pregledu stanja na računu i osnovnim funkcionalnostima podrške korisniku.

Dostupnost informacija je posebno velika jer je 64 posto funkcionalnosti prilikom prikupljanja informacija bilo dostupno putem internetskog bankarstva, javnim web stranicama i kanalima mobilnog bankarstva za hrvatske banke uključene u istraživanje, što hrvatske banke stavlja iznad svjetskog prosjeka u spomenutoj kategoriji.

Najznačajnije razlike su u pogledu kreiranja digitalne platforme, uspostave ekosustava i poslovnog modela koji će omogućiti bankama da korisnicima osiguraju svojstveno i povezano iskustvo s bankom, kroz sve kanale komunikacije, kao i priliku da upoznaju potrebe vezane za druge aspekte klijentovog života koje nisu direktno vezane za banku.

Niz funkcionalnosti koje imaju najveći potencijal za inovacije su one koje klijent može koristiti za svoje svakodnevne potrebe (plaćanje, autorizacija, upravljanje osobnim financijama, upravljanje karticama, itd.), izvan bankarske funkcionalnosti (plaćanje putnih aranžmana, iznajmljivanje auta ili bicikala, upravljanje investicijama i osiguranjem) i prekidanje odnosa putem digitalnih platformi kao što su zatvaranje tekućeg računa ili drugi bankarski proizvodi.

Zaključak

Put daljnjeg razvoja digitalnih kanala i transformacije poslovnog modela nije lak, a izazovi su brojni - od stabilnosti i sigurnosti sustava, dizajna korisničkog iskustva, do segmentacije i definiranja digitalne strategije oko prioritetnih klijenata za banku. Od digitalnih lidera očekujemo novu generaciju proizvoda i usluga u kanalima, dok od uspostavljenih banaka očekujemo da u narednom razdoblju smanje uočene razlike. Jedno je sigurno, daljnje i konstantno ulaganje u unapređenje digitalnih kanala i informacijskih tehnologija za banke ostaje prioritet i srž poslovne strategije.